安徽上市公司投資者網上集體接待日,華安證券又被問到了那個永恒的問題——你們和國元證券啥時候合并?華安證券董事會秘書儲軍回應稱,將繼續專注于內涵式發展、提升核心競爭力,同時把握政策機遇、積極尋求外延式擴張的機會。

今年以來,證券行業并購重組的腳步仍在繼續。僅在剛剛過去的8月,就有國信證券與萬和證券、西部證券和國融證券兩樁并購案獲得中國證監會核準,且目前均已完成相關股權過戶。

中航證券非銀行業分析師薄曉旭表示,目前監管明確鼓勵行業內整合,券商并購重組對提升行業整體競爭力、優化資源配置以及促進市場健康發展具有積極作用。

投資者再問并購預期

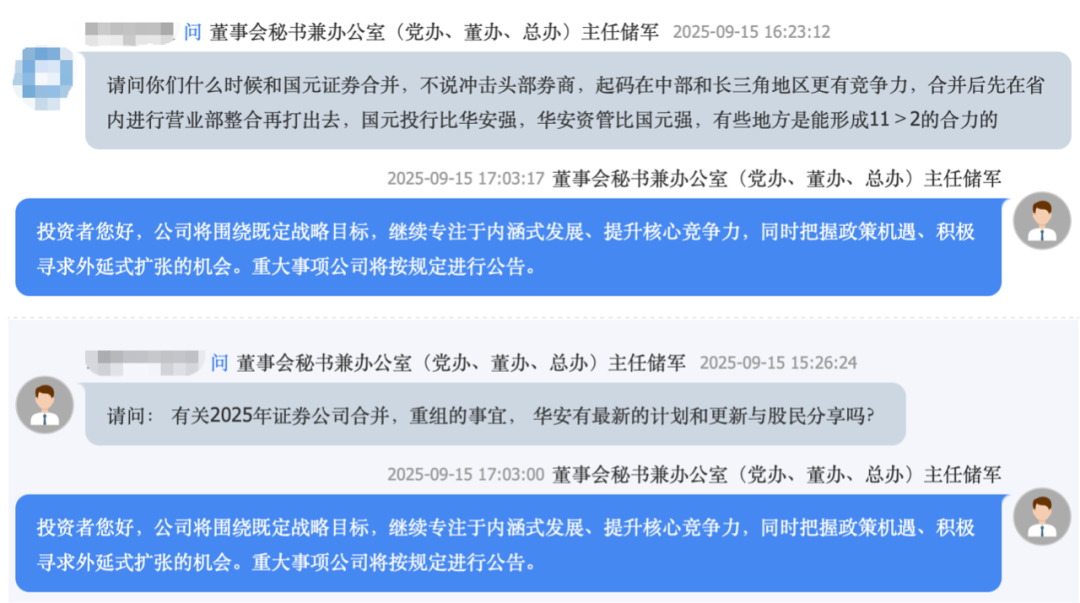

日前,一位投資者向華安證券提問,問其是否有新的合并重組計劃。另一位投資者則在提問中暢想,若華安證券與國元證券合并,新實體或將在中部和長三角地區更具競爭力,雙方在投行、資管等業務方面也能形成差異化互補,實現1+1>2的效果。

對于這個不算新鮮的倡議,華安證券董事會秘書儲軍回復稱,公司將圍繞既定戰略目標,繼續專注于內涵式發展、提升核心競爭力,同時把握政策機遇、積極尋求外延式擴張的機會。重大事項公司將按規定進行公告。

事實上,就在一個月前,國元證券也被投資者提問,若與華安證券合并成為“國安證券”,名字是否會更加響亮。面對投資者懇切的期待,國元證券亦四平八穩地回應,如有相關事項會及時進行信息披露。

數據顯示,2025年上半年,國元證券實現營業收入33.97億元,同比增長41.60%;實現歸屬于母公司股東的凈利潤14.05億元,同比增長40.44%。截至2025年6月末,其資產總額1771.99億元,較上年末增長2.96%;凈資本282.33億元,同比增長8.70%。

同一時間,華安證券上半年實現營業收入28.08億元,歸母凈利潤10.35億元,同比分別增長43.09%和44.94%。截至報告期末,其總資產為1021.18億元,母公司凈資本184.69億元。

作為安徽地區僅有的兩家上市券商,國元證券和華安證券定位和業務特色存在諸多相似之處,兩者之間的“緋聞”也從未停止。

但需注意的是,盡管同為安徽國資委旗下證券公司,但華安證券的控股股東為安徽省國有資本運營控股集團有限公司,國元證券則由安徽國元金融控股集團有限責任公司控股,兩家公司并不存在股權交叉,若有朝一日真的啟動合并,亦沒有想象中那么容易。

證券行業并購仍在演繹

近年來,監管層多次提及并鼓勵券商以并購重組的方式做優做強,券商并購重組意愿不斷提升。早在2019年11月,中國證監會便在政協答復函中,明確多渠道充實證券公司資本,鼓勵市場化并購重組,推動證券行業做大做強。

此后,2023年11月及2024年,中國證監會及地方政府正式發布的通知均密集提及“鼓勵”或“支持”證券行業并購重組。尤其是在新“國九條”發布之后,新一輪并購潮呼之欲出,有關證券行業并購預期進一步發酵。

2024年以來,已有國泰君安與海通證券、國聯證券與民生證券、浙商證券與國都證券、西部證券與國融證券、國信證券與萬和證券等多個業內并購案相繼落地。

中航證券非銀行業分析師薄曉旭表示,綜合來看,目前監管明確鼓勵行業內整合,在政策推動證券行業高質量發展的趨勢下,并購重組是券商實現外延式發展的有效手段,券商并購重組對提升行業整體競爭力、優化資源配置以及促進市場健康發展具有積極作用,同時行業整合有助于提高行業集中度,形成規模效應。

“并購重組題材仍在演繹。”招商證券非銀行業首席鄭積沙指出,傳統中小券商圍繞解決同業競爭、區域金融資源整合、國資央企聚焦主業剝離金融資產三條主線展開。如“平安+方正”同業競爭解決方案、匯金系下多券商牌照整合值得觀察;深圳國資系的國信收購萬和先行背景下,可對福建系、浙江系、安徽系券商資源整合保持關注;湖北能源和三峽資本轉讓長江證券在前,關注“產業央企”出售券商股權的潛在機會。

他還進一步提到,當前傳統金融和金融科技深度融合加速或孕育新的破局者,如湘財股份吸收合并大智慧、螞蟻控股旗下上海云進向耀才證券發起要約收購。

排版:王璐璐

校對:王蔚