在工具類基金產品需求旺盛背景下,ETF市場持續擴容。

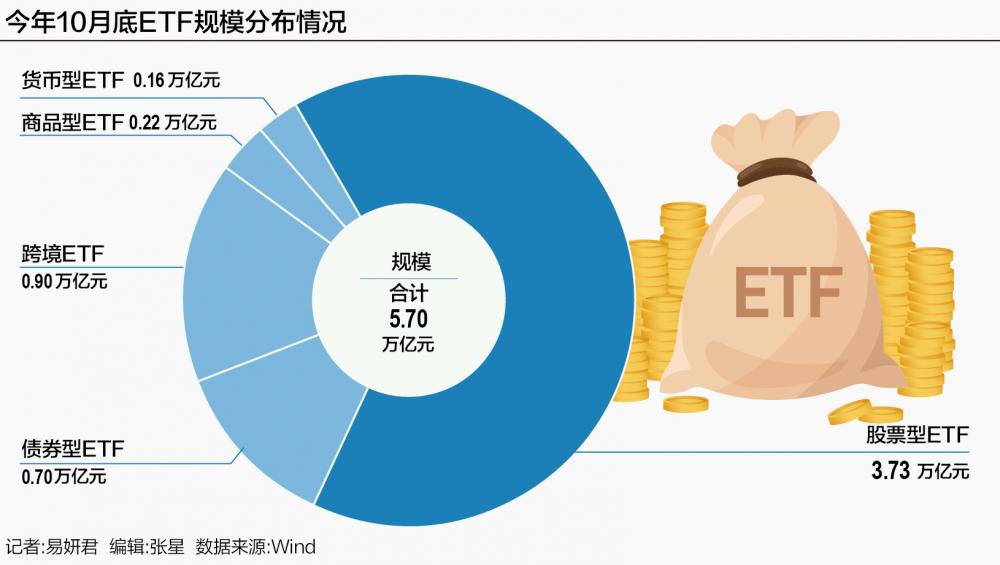

據Wind統計,截至10月31日,ETF市場的總規模(不含聯接基金,下同)達到5.7萬億元,較2024年底增加了近2萬億元,增幅約為53%。

其中,股票型ETF、債券型ETF是助推ETF市場擴容的主力軍:今年前10個月,這兩類ETF的規模分別增加了8313.18億元、5260.71億元;跨境ETF亦呈現出較快的增長勢頭,貢獻了4722.24億元規模增量。

同時,從單只產品看,ETF“百億俱樂部”呈現不斷擴張之勢。截至10月31日,規模達到百億元以上的ETF產品共有118只,較2024年末增加了52只。

受訪人士向21世紀經濟報道記者指出,ETF低費率、一籃子股票組合的特征,能讓投資者以較低成本一鍵布局多只股票,降低個股波動帶來的風險。在股市波動較大、指數化投資持續普及的背景下,投資者對分散風險的重視程度也在不斷提升,這很大程度上增強了市場對ETF的認可度和青睞度。

股票ETF規模增加8313億元

今年以來,指數化投資的發展進一步提速,場內ETF總規模在4月突破4萬億大關后,又在8月攻下5萬億關口;到了10月底,ETF市場容量已達到5.7萬億元。

這一過程中,伴隨A股結構性行情的演繹,大量資金借道股票ETF流入市場,疊加部分行業主題ETF凈值大漲,共同推動股票型ETF成為年內規模增長最多的一類產品。

Wind數據顯示,截至10月31日,全市場共有1056只股票型ETF,規模合計達到3.73萬億元,在5.7萬億ETF市場中的占比約為65%。

對比2024年末,今年前10個月,股票型ETF的規模合計增加了約8313.18億元。

其中,從單只產品看,年內規模增量超過100億元的股票型ETF共有24只,共計帶來約5835億元規模增量。

這24只ETF中,包含10只寬基產品和14只行業主題ETF。

具體來看,截至10月31日,今年以來,華泰柏瑞滬深300ETF、滬深300ETF華夏、滬深300ETF易方達、嘉實滬深300ETF的規模分別增加了704.52億元、650.03億元、601.74億元、433.94億元。

同時,南方中證500ETF、華夏上證50ETF、南方中證1000ETF、華夏中證1000ETF、易方達科創板50ETF、廣發中證1000ETF的規模增量也超過100億元,分別為:351.17億元、335.38億元、218.12億元、161.09億元、138.68億元、120.68億元。

“大多數寬基ETF行業覆蓋廣泛,很大程度上可平滑單一行業波動。在市場估值處于相對低位時配置,既能分散行業和個股風險,又能獲取市場整體增長收益,因此被許多資金視為一種重要的長期配置工具。”晨星(中國)基金研究中心分析師崔悅向21世紀經濟報道記者指出,監管積極推動中長期資金入市,以險資為代表的機構投資者也有加大在寬基ETF上的配置力度,再疊加國家隊資金在關鍵時期通過增持寬基ETF來穩定市場,這些因素共同推動了寬基ETF規模的增長。

行業主題ETF方面,前10個月,國泰證券ETF、華夏機器人ETF、嘉實科創芯片ETF的規模分別增加了329.13億元、190.18億元、184.28億元,為年內規模增加最多的3只行業主題ETF。

此外,華寶券商ETF、鵬華化工ETF、易方達人工智能ETF的規模均增加了150億元以上;其他規模增加較多的ETF,覆蓋了電池、有色金屬、銀行、煤炭等行業(或主題)。

崔悅認為,在產業升級與政策導向的推動下,投資者對國家戰略支持的新興領域的關注度持續提升,吸引大量資金流入。同時,結構化行情下的行業輪動,也使得越來越多的投資者選擇通過行業主題ETF來降低個股風險,并捕捉細分領域的投資機會。

“無論是寬基ETF還是行業主題ETF,低費率、一籃子組合的特征,能讓投資者以較低成本一鍵布局多只股票,降低個股波動帶來的風險。在股市波動較大、指數化投資持續普及的背景下,投資者對分散風險的重視程度也在不斷提升,這很大程度上增強了市場對ETF的認可度和青睞度。”崔悅談道。

百億俱樂部持續擴容

除了股票型ETF,債券型ETF也有新突破。

據Wind統計,截至10月31日,債券型ETF的總規模達到7000.44億元,較去年底的1739.73億元增加了約5260.71億元,增幅超過3倍。

一方面,今年以來,債券型ETF加速上新,基準做市信用債ETF、基準做市公司債ETF、科創債ETF等創新產品陸續上市,在年內一共帶來了3700多億元增量規模。

另一方面,部分存續債券ETF的規模顯著增長。例如,截至10月31日,海富通短融ETF、鵬揚30年國債ETF、博時可轉債ETF的規模較去年末分別增加了371.59億元、261.4億元、200.74億元。

對于債券型ETF規模“爆發”的原因,崔悅指出,近年來利率持續下行,債券主動投資獲取超額收益的難度不斷加大。相比之下,債券ETF可通過跟蹤債券指數獲取市場平均收益,在這樣的背景下得到了很大程度的關注。

“監管的支持也為債券ETF發展營造了良好的環境,如推動債券ETF納入通用質押式回購、推動銀行間市場與交易所市場的互聯互通、鼓勵基金公司創新產品設計、建立ETF快速審批通道等。此外,基金公司也在持續推出新的債券ETF產品,如今年推出的基準做市信用債/公司債ETF和科創債ETF,一定程度上滿足了投資者多樣化的配置需求,從而推動債券ETF規模的增長。”崔悅表示。

另外,今年以來,跨境ETF、商品型ETF、貨幣型ETF的規模均有所增長。

尤其是跨境ETF的增長勢頭較為迅猛。據Wind統計,截至10月31日,跨境ETF的總規模近0.9萬億元,較2024年底增加了4722.24億元;商品型ETF、貨幣型ETF的總規模分別為2160.11億元、1634.98億元,分別較去年底增加了1403.38億元、61.65億元。

整體上,從單只產品看,ETF“百億俱樂部”呈現不斷擴張之勢。

截至10月31日,在ETF市場中,共有118只產品的規模超過100億元,其中,有7只產品的規模達到千億元以上,均為寬基ETF。相較2024年末,百億級ETF隊伍新增了超過50只“隊員”。

值得一提的是,隨著市場擴容,ETF管理人之間的競爭愈發激烈。目前,百億級ETF主要來自易方達、華夏、嘉實、南方、富國、廣發、華泰柏瑞、華安、海富通等ETF大廠。

崔悅指出,在ETF市場的競爭中,馬太效應在部分領域仍然突出,如頭部機構依托品牌影響力、渠道優勢及先發規模效應,在主流寬基產品領域有著較強的競爭壁壘。

不過,“隨著市場持續發展,ETF競爭也正朝著多元化和深層次演進。一方面,頭部公司在鞏固現有優勢的同時,也在不斷布局創新產品領域,以搭建更完善的產品體系。另一方面,中小機構則更多選擇避開與頭部機構的正面競爭,試圖在細分賽道深耕,以精準匹配特定投資者需求來尋求發展空間。”崔悅分析。

此外,她指出,ETF競爭也正逐步轉向綜合服務能力和投教服務水平的較量,核心在于能否幫助投資者更好地了解、選擇和配置各類ETF產品,能否提供更優質的指數投資體驗,而這更多是考驗機構在價值輸出和生態運營等方面的能力。