證券時報記者 王蕊

近日,創金合信首農REIT發布公告稱,網下投資者有效認購申請確認比例為0.7755%,可謂一份難求。

在低利率和資產荒的大背景下,40余家券商自營賬戶爭搶公募REITs的打新紅包漸成常態——拿下財務顧問業務的券商,往往又可憑借戰略投資者的身份吃到最大的那塊蛋糕。規模即將超過1800億元的公募REITs市場已是一片“紅海”,誰更有可能成為“一魚多吃”的大贏家?

扎堆申購屢見不鮮

根據上述創金合信首農REIT公告,其網下投資者有效認購申請確認比例僅為0.7755%。在現有可統計數據的近70只公募REITs中,其份額的難搶程度排名第13。更甚于此的是,創金合信首農REIT的公眾投資者有效認購申請實際確認比例低至0.2616%,相當于認購1000元只能獲配2.6元——哪怕是上市首日漲停,也不過賺得0.78元,被不少個人投資者戲稱“不夠手續費”。

盡管如此,創金合信首農REIT的網下投資者名單卻聚集了43家證券公司的自營賬戶,以及為數不少的券商資管產品。這只產品的財務顧問中信建投證券,則以戰略投資者的身份早早鎖定其1.63%的發行份額。

實際上,除了創金合信首農REIT,在近期發行的不少公募REITs產品中,券商自營扎堆申購的情況已不鮮見。

華泰聯合證券相關業務負責人在接受證券時報記者采訪時表示,券商資金負債端較為穩定,交易較為靈活,追求絕對收益。在低息環境下,REITs相對穩定的高分紅稀缺性凸顯,近期二級市場表現也較為強勁,自然受到了券商資金的重點關注。此外,REITs屬于權益工具投資,可以計入FVOCI(以公允價值計量且其變動計入其他綜合收益的金融資產)賬戶,在收獲高額分紅的同時,可避免二級市場價格波動影響到投資業績。

券商變身最大玩家

從目前戰略投資者的占比來看,券商資金持有的量級已經超過保險資管,成為REITs的第一大類持有機構。

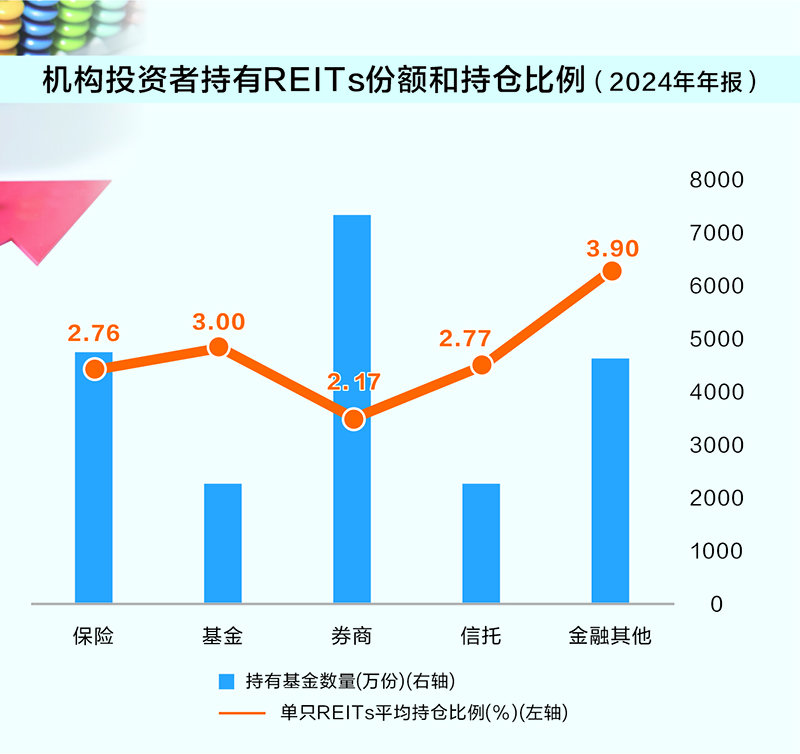

東吳證券研究所據公募REITs 2024年年報統計發現,在REITs市場的六大類共計295個市場投資者中,有70家券商現身其中,占比高達23.73%。截至2024年底,券商共持有公募REITs份額超7000萬份,遠高于保險公司持有的約5000萬份,是持有份額最高的機構投資者。

東吳證券首席戰略官、聯席所長孫婷表示,中國公募REITs自2021年推出以來,已形成多元化的投資者結構,保險公司、公募基金和券商構成了主要投資力量。其中,券商注重流動性管理,險資強調長期配置,公募追求組合優化。

“證券公司作為最活躍的參與者,持倉分散且交易頻繁。”孫婷指出,從2024年年報來看,頭部券商如中信證券持有32只REITs,但單只持倉比例大部分在1%~5%,這種持倉結構反映了券商在REITs市場中承擔了流動性提供者的角色,其調倉行為對二級市場價格的波動具有直接影響。

此外,公募基金及資管產品采取組合化投資策略,單只REITs配置比例在3%左右,部分產品的小幅增持表明其對REITs作為收益增強工具的認可;信托計劃的配置呈現通道化特征;理財資金配置比例不足1%,反映其謹慎態度,未來政策調整可能成為配置提升的關鍵因素。

全方位多角度參與

在低利率和資產荒的大背景下,公募REITs憑借穩定的分紅預期和活躍的二級市場表現,再次成為資本市場的明星。

當前,證券公司正在全方位多角度深度介入公募REITs市場。比如,券商資管、公募基金可以擔任基金管理人,券商和券商資管能夠作為計劃管理人,券商投行可以承擔財務顧問工作,券商自營、券商資管能夠參與打新和二級市場交易等。

以目前正在發行的首批兩只數據中心REITs——南方萬國數據中心REIT、南方潤澤科技數據中心REIT為例,據證券時報記者了解,上述兩只產品中,華泰證券旗下投行、公募基金、自營、資管實現了密切協同。在前期申報過程中,華泰聯合證券與南方基金合作開展資產篩選、盡職調查、準備申報材料、答復監管反饋等工作,推動項目順利通過多輪審核;在發行階段,華泰證券自營團隊、華泰資管積極參與投資(華泰證券以戰略投資者身份承諾認購1.685%的南方潤澤科技數據中心REIT,僅次于原始權益人);在存續階段,南方基金亦將持續履行管理人職責。

Wind數據顯示,截至目前,上市及獲批的公募REITs共有73只,有9只由券商資管作為基金管理人,其中華泰證券資管和國泰君安資管各發行4只,浙商證券資管發行1只。

有券商資管人士向證券時報記者表示,券商資管發行數量不多并非意愿不足,更多是受制于公募牌照。而不少在公募REITs領域斬獲頗豐的公募基金,也多為券商系公募,或多或少都借助了母公司在資產證券化、股權業務方面的資源和經驗。比如,目前分別發行了15只、10只產品的華夏基金和中金基金,相關產品大多就是由母公司中信證券、中金公司擔任計劃管理人。

該券商資管人士認為,公募REITs雖然同樣是以資產未來的現金流作為抵押,卻是一種偏權益產品,或許為擁有公募牌照的資管公司提供一個彎道超車的機會。由于REITs的投資邏輯更類似不動產投資,與傳統基金公司擅長的擇時選股有所不同,券商資管的基因稟賦更為匹配,反而有望打造出類似于地產私募基金的平臺。