近兩年,在政策的不斷優化下,資本市場“并購熱潮”漸起。數據顯示,2024年9月以來,A股重大資產重組(含定增并購)近200起,相比此前大幅增長。

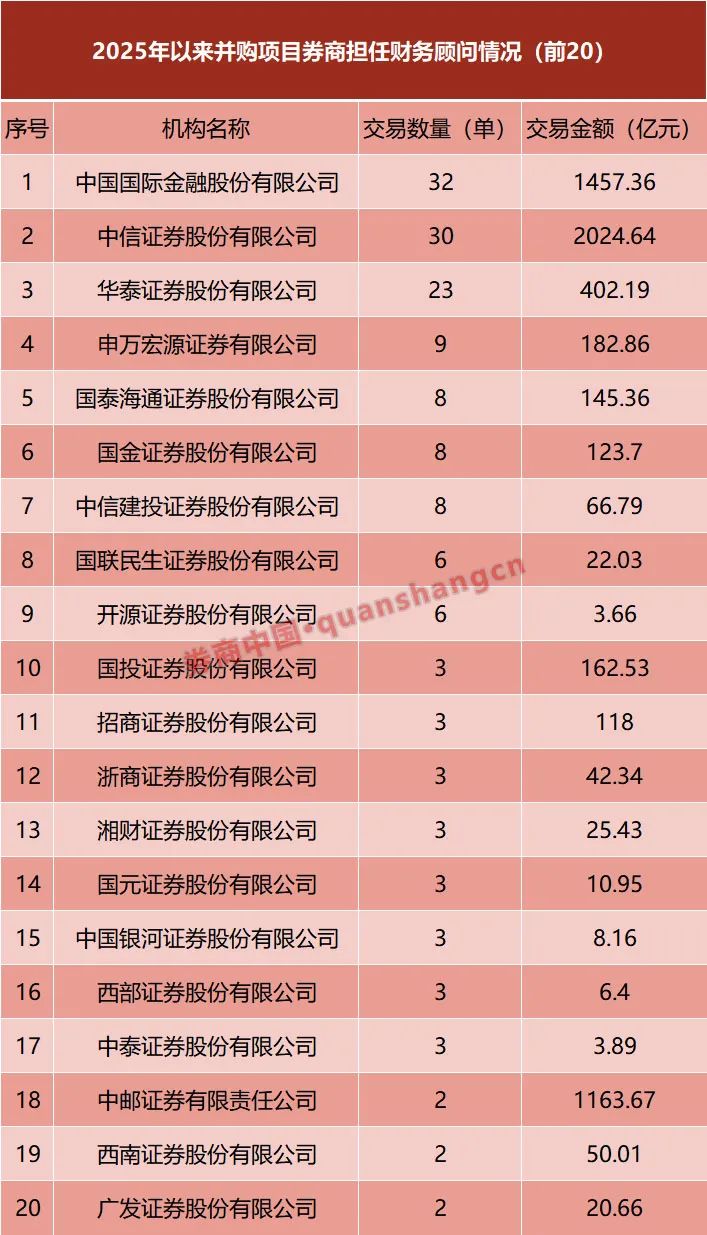

券商中國記者統計發現,今年以來券商不斷發力并購重組業務,共有44家券商作為獨立財務顧問或財務顧問服務并購重組項目。排名方面,交易數量前三的券商遙遙領先,分別是中金公司、中信證券、華泰證券。

中金、中信、華泰并購業務領先

在各類中介機構中,券商今年依然在并購業務領域領跑,成交規模占據全市場份額的60%以上。Wind數據顯示,按照并購重組項目首次披露日口徑計算,今年以來,共有44家券商作為獨立財務顧問或財務顧問服務并購重組項目。

交易數量方面,頭部集中情況明顯,排名前三的中金公司、中信證券、華泰證券遙遙領先,分別為32單、30單、23單。此外還有6家券商年內并購項目數超過5單,分別是申萬宏源證券(9單)、國泰海通證券(8單)、國金證券(8單)、中信建投(8單)、國聯民生(6單)、開源證券(6單)。

按照交易金額排名來看,共有3家券商今年以來擔任獨立財務顧問/財務顧問的項目合計交易規模超千億元,分別是中信證券、中金公司、中郵證券,年內擔任財務顧問的交易金額分別為2024.64億元、1457.36億元、1163.67億元。排名第四的是華泰證券,為402.19億元;此外申萬宏源、國投證券、國泰海通、國金證券、招商證券等券商年內合計交易金額也超百億元。

值得一提的是,上半年的重大并購重組項目對于交易規模的影響巨大。例如,今年6月,國內算力產業最大吸并案——海光信息(688041.SH)換股吸收合并中科曙光(603019.SH)預案公布,最終交易規模高達1159.69億元,中信證券與中郵證券分別為兩家公司的獨立財務顧問。

數據來源:Wind(首次披露日口徑,數據統計區間為2025年1月1日至7月10日)

新一輪并購重組熱潮來襲

近兩年,并購重組政策經歷數次優化,新一輪并購重組熱潮漸起,并購重組的案例數也大幅增長。根據申萬宏源研究數據,2024年9月至2025年6月,A股重大資產重組(含定增并購)共計196起,而前一年同期僅為72起,同比增幅高達172%,月均案例數量也增長了12個。

政策方面,2024年2月,證監會上市司召開座談會,就進一步優化并購重組監管機制、大力支持上市公司通過并購重組提升投資價值征求意見建議。提出“多措并舉活躍并購重組市場”,包括提高對重組估值的包容性、堅持分類監管等舉措。

2024年6月,證監會發布的《關于深化科創板改革服務科技創新和新質生產力發展的八條措施》(即“科創板八條”)提出,更大力度支持并購重組,建立健全并購重組“綠色通道”。

2024年9月,證監會發布《關于深化上市公司并購重組市場改革的意見》(即“并購六條”),明確提出“開展基于轉型升級的跨行業并購”。

2025年5月16日,證監會發布了修改后的《上市公司重大資產重組管理辦法》,建立重組股份對價分期支付機制,提高對財務狀況變化、同業競爭和關聯交易監管的包容度,對私募投資基金投資期限與重組取得股份的鎖定期限實施“反向掛鉤”,建立重組簡易審核程序等,進一步深化上市公司并購重組市場改革。

多家券商此前接受券商中國記者采訪時表示,公司重視并購重組業務的發展,將搶抓機遇,多維度發力和布局,發揮金融機構的專業優勢積極拓展產業整合、跨境并購等業務機會,賦能客戶產業轉型升級。

“并購重組是支持經濟轉型升級、激發市場活力、實現高質量發展的重要市場工具。”一家大型券商的投行業務負責人告訴記者,新興產業企業在發展初期大多面臨資金方面的問題,通過并購重組支持頭部上市公司立足主業,可加大對產業鏈的整合,并更好地支持科技創新型企業補鏈強鏈、提升關鍵技術水平,提升上市公司質量。

打通企業并購科創資產堵點

今年以來,政策紅利為上市公司并購科創資產打通了諸多堵點,讓企業并購重組真正成為“新質生產力的培育工具”。

例如,6月6日,奧浦邁(688293.SH)發布公告,擬通過發行股份及支付現金方式收購澎立生物100%股權,在交易中引入了私募基金鎖定期“反向掛鉤”機制及股份分期支付機制,正是今年5月修訂后《重組辦法》中的重要內容。

在半導體芯片等“硬科技”領域,年內標桿案例更是層出不窮。例如,今年3月,北方華創(002371.SZ)協議受讓芯源微(688037.SH)17.9%股權,成為科創板首單集成電路產業鏈“A控A”案例;5月,海光信息換股吸收合并中科曙光100%股權,將進一步推動高端芯片的技術創新與市場化應用能力,提升國產算力產業鏈競爭力。

申萬宏源研報指出,本輪政策著重打通科創類資產并購整合的難點、堵點。統計2021年以來上市公司重大資產重組及定增股份購買資產事件,按事件數統計,2025年上半年電子、計算機作為標的資產的案例明顯增加。同時,科創板并購事件數量占比從2023年的4%躍升至2024年的12%,2025年上半年達到18%,活躍度持續提升。

證券行業并購重組也是上半年并購市場一大焦點。今年3月,國泰君安完成對海通證券的換股吸收合并,新主體“國泰海通”(601211.SH)成為最大的A+H雙邊市場吸收合并案例。3月28日,湘財股份(600095.SH)擬通過“發行股份+募集配套資金”模式吸收合并大智慧(601519.SH);5月,國都證券控股股東變更為浙商證券(601878.SH);6月19日,深交所審議通過國信證券(002736.SZ)發行股份收購萬和證券相關事項。

中航證券分析稱,并購重組是券商實現外延式發展的有效手段,券商并購重組對提升行業整體競爭力、優化資源配置以及促進市場健康發展具有積極作用;同時行業整合有助于提高行業集中度,提升規模效應。

排版:汪云鵬

校對:王蔚