9月以來,A股市場震蕩調整,避險情緒升溫,部分資金主動轉向兼具低估值、高股息雙重屬性的紅利資產,為當前行情下的投資配置提供了方向。

市場分化加劇

據證券時報·數據寶統計,9月以來(截至9月10日,下同),上證指數累計下跌1.18%,市場整體呈現震蕩整理格局,結構性特征愈發凸顯。

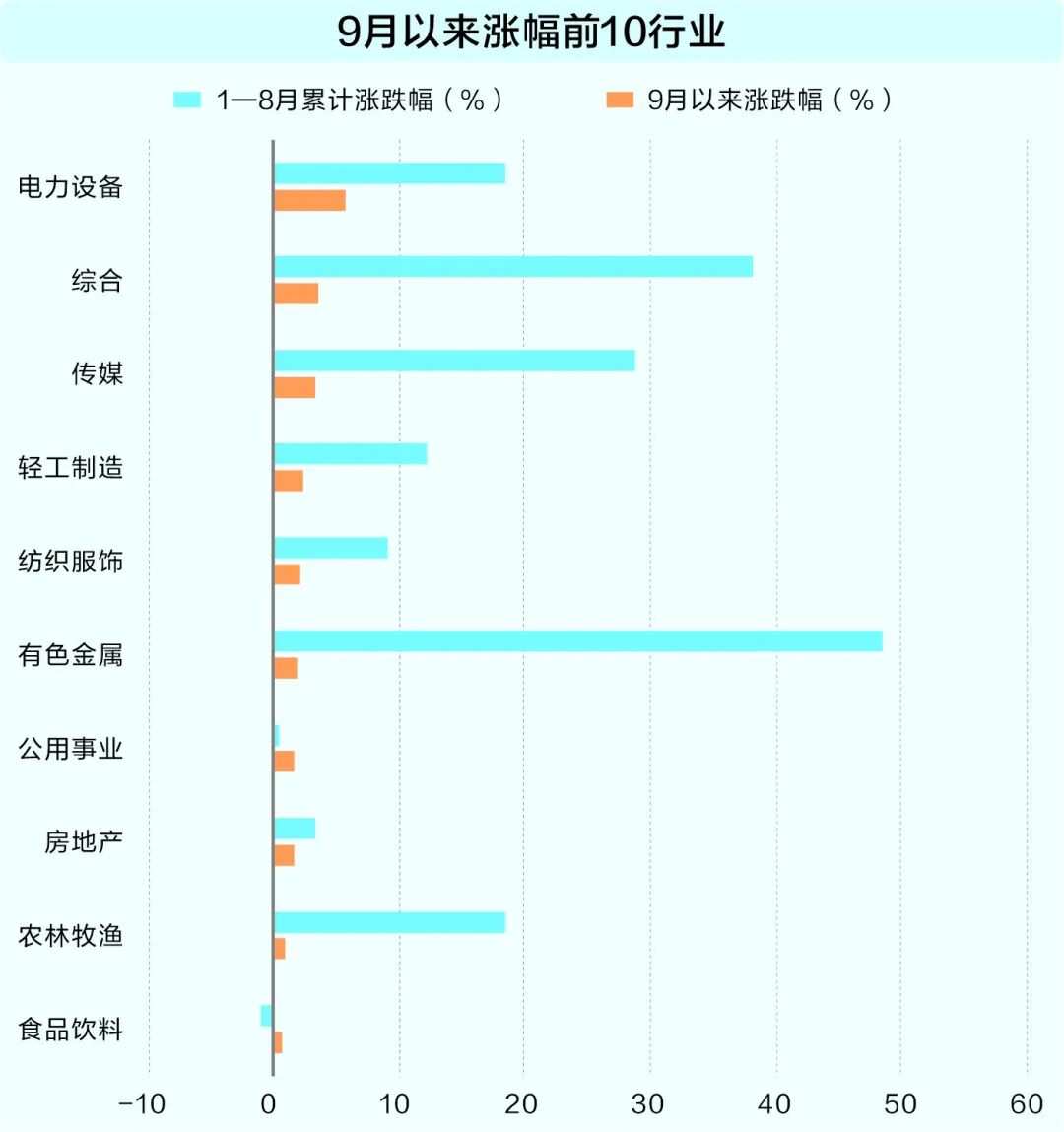

從行業來看,前期領漲的國防軍工、計算機和電子等行業回調明顯,國防軍工行業指數跌幅超過10%。電力設備、有色金屬和公用事業等順周期行業走強,電力設備行業累計漲幅超過5%。

相關人士認為,順周期行業走強,一是得益于行業需求穩步回升,例如有色金屬行業受益于上游原材料價格波動及下游制造業需求回暖的雙重支撐;二是順周期行業存在一定補漲空間;三是部分順周期行業兼具高股息的特征,在當前市場更注重確定性回報的背景下,高股息屬性為板塊增添吸引力,成為資金流入的重要推動因素。

9月漲幅居前個股高股息特征明顯

據數據寶統計,9月以來超3000股下跌,其中450余只跌幅超10%;400余只漲幅超10%。

數據顯示,月內漲幅居前股票具備高股息特征。

以9月以來漲幅不低于10%的個股(簡稱“大漲股”)與跌幅不低于10%的個股(簡稱“大跌股”)進行對比,大漲股平均市值低于150億元,大跌股平均市值接近190億元;大漲股平均市盈率(剔除負值和極值)也均低于大跌股。值得一提的是,從高股息率(股息率不低于3%)個股數量占比來看,大漲股的占比是大跌股的2倍以上。

大漲股的基本面也為其股價表現提供了堅實支撐。大漲股今年上半年盈利能力有所向好,今年上半年凈利潤增幅中值與平均凈資產收益率均優于去年全年。比如,科新機電最新市值低于52億元,市盈率低于42倍,最新滾動股息率1.26%,9月以來股價漲幅超過48%;福然德最新市值低于100億元,市盈率約為28倍,最新滾動股息率1.74%,9月以來股價漲幅超過30%。

紅利資產獲資金追捧

高股息是9月大漲股的重要特征之一,這一特征也正是紅利資產所具備的典型屬性。

近期,紅利資產明顯獲資金追捧。截至9月9日,全市場股票型ETF月內資金凈流出超過80億元,但紅利主題ETF月內資金凈流入超過8億元,資金大幅流出的以科創、芯片、半導體及人工智能等主題為主。

融資資金方面,從行業來看,9月9日融資余額較8月末增幅居前的有電力設備、有色金屬、綜合等20個行業,其中電力設備行業融資資金增幅超過15%;與此同時,國防軍工、計算機等行業融資資金降幅相對居前。

按股息率劃分,最新滾動股息率超過3%的個股9月9日融資余額較8月末增加近2%。股息率超過5%的個股中,近半數融資余額有所增加,其中鳳凰傳媒、小方制藥、魯陽節能等個股獲融資客加倉均超過20%。

湘財證券表示, 9月A股市場將總體呈現寬幅震蕩態勢,半導體、元件等板塊前期累計漲幅較大,在大盤波動狀況下,部分資金獲利了結。紅利板塊是短期市場穩定的力量來源,前期調整充分的紅利板塊值得關注。

發揮“市場穩定器”作用

據數據寶統計,2020年以來,A股市場大跌期間,紅利資產表現出顯著的抗跌性。

今年前8個月,中證紅利指數(下稱“紅利指數”)年內累計下跌近5%,大幅跑輸上證指數。而9月以來,紅利指數跑贏上證指數。

從歷史數據來看,2020年以來的11次大跌(上證指數區間跌幅超5%)來看,紅利指數有8次跑贏上證指數。比如2021年3月4日至10日,上證指數下跌6.13%,紅利指數跌幅不足3%;2024年12月31日至2025年1月6日,上證指數下跌5.88%,紅利指數跌3.53%。

紅利資產發揮 “穩定器” 的關鍵作用,既體現在市場深度大跌時的突出抗跌表現,也能在市場經歷大幅上漲后的震蕩調整階段,讓其 “壓艙石” 的核心效果同樣顯著凸顯。

比如,2019年1月3日至2021年2月18日,上證指數累計漲幅41%,同期紅利指數漲幅僅有6.99%;自2021年2月18日至后20個交易日,上證指數跌幅超過5%,同期紅利指數漲超8%。

彰顯 “風險緩沖” 價值

從資產配置的視角來看,紅利板塊和當前熱門的消費、科技板塊各自適配的投資需求與風險偏好存在明顯差異。

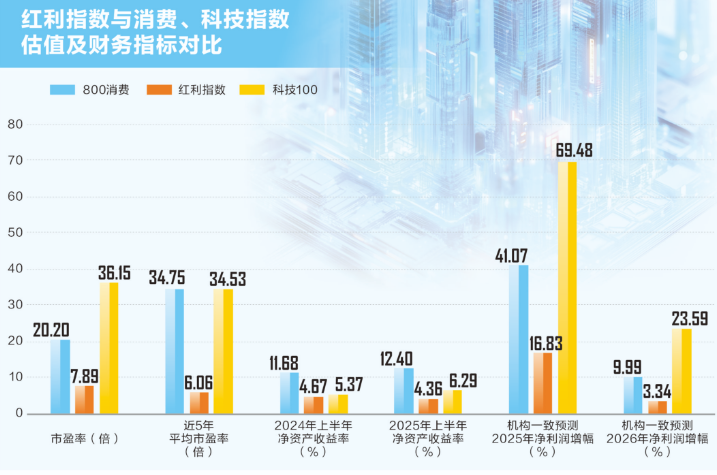

具體來看,估值方面,紅利指數市盈率低于8倍,較近5年平均市盈率溢價約30%,同期中證主要消費指數(簡稱“800消費”)市盈率折價超過40%,科技100指數市盈率溢價不足5%。

從投資回報來看,紅利指數股息率超過4%;800消費指數股息率超過3%,科技100指數股息率最低,僅1%左右。另外,今年上半年,科技100指數、800消費指數的凈資產收益率較去年同期有所上升,但紅利指數今年上半年的凈資產收益率較去年同期略有下降。

從成長性來看,2024年800消費指數與科技100指數成份股的凈利潤總額較上一年同期均有下降,紅利指數成份股2024年凈利潤總額較上一年同期有所上升。根據機構一致預測,上述3個指數的成份股2025年、2026年凈利潤總額有望持續增長,其中科技100指數成份股2025年凈利潤總額較上一年增幅最高,其次是800消費指數成份股2025年凈利潤總額較上一年增幅也有所提升。

綜合來看,紅利板塊憑借低估值、高股息率的特點,在震蕩行情中具備較強的防御屬性,成為短期資金尋求穩定的重要選擇;消費板塊估值處于折價區間,但具備穩健的股息回報與可觀的成長預期,適合追求長期價值的投資者;科技板塊則以高成長性為核心優勢,盡管短期部分資金獲利了結,但長期增長潛力受機構看好,不過其低股息率、相對較高的估值也帶來了一定的投資風險。投資者需根據自身風險偏好與投資周期合理配置。

聲明:數據寶所有資訊內容不構成投資建議,股市有風險,投資需謹慎。

校對:蘇煥文