8月19日晚,鎮(zhèn)洋發(fā)展(603213)公告,公司接到控股股東浙江省交通投資集團有限公司《關于籌劃重大資產(chǎn)重組事項的通知》,其擬籌劃浙江滬杭甬高速公路股份有限公司(以下簡稱“浙江滬杭甬”)和鎮(zhèn)洋發(fā)展進行重大資產(chǎn)重組。

公告顯示,此次交易方案具體是由浙江滬杭甬向鎮(zhèn)洋發(fā)展全體股東發(fā)行A股股票,通過換股方式吸收合并鎮(zhèn)洋發(fā)展。此次交易的特殊之處在于,浙江滬杭甬是一家港股上市公司。

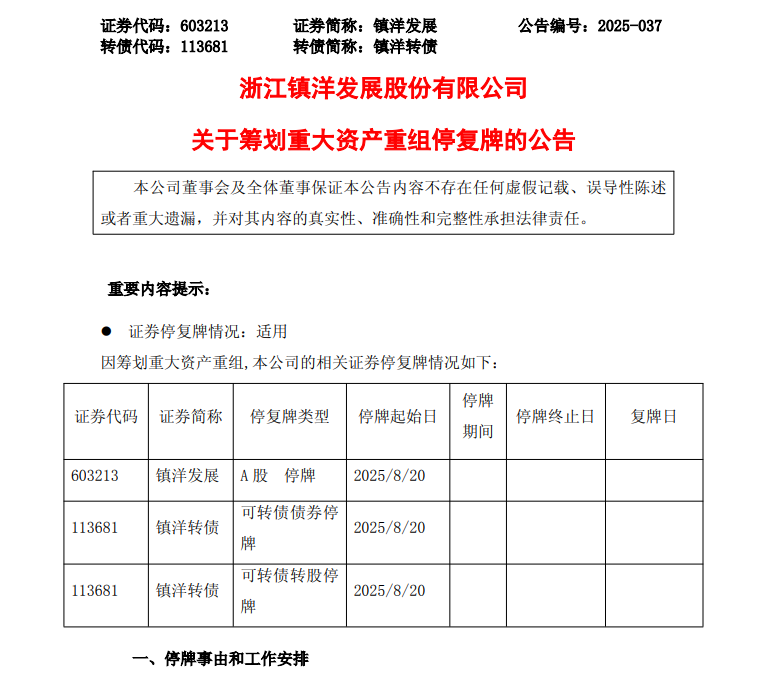

鎮(zhèn)洋發(fā)展表示,鑒于本次交易尚處于籌劃階段,有關事項存在重大不確定性,為避免造成公司證券交易價格異常波動,經(jīng)公司申請,公司A股股票將于8月20日開市起停牌,預計停牌時間不超過10個交易日。

資料顯示,浙江滬杭甬是一家主要從事建設、經(jīng)營、維修及管理高等級公路的投資控股公司。鎮(zhèn)洋發(fā)展為浙江省交通投資集團有限公司控股子公司,是一家化工企業(yè)。

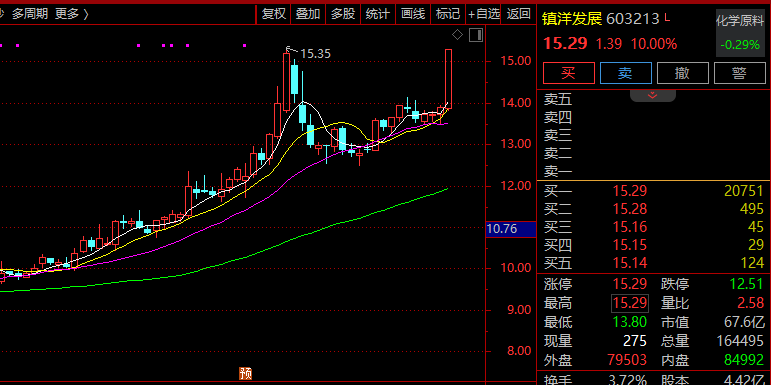

8月19日,鎮(zhèn)洋發(fā)展股價漲停,最新市值約68億元。浙江滬杭甬最新市值449億港元(約人民幣410億元)。

2024年,鎮(zhèn)洋發(fā)展實現(xiàn)營業(yè)收入28.99億元,同比增長37.10%,實現(xiàn)歸母凈利潤1.91億元,同比下降23.21%。鎮(zhèn)洋發(fā)展業(yè)績預告顯示,預計2025年上半年歸母凈利潤4500萬元至5300萬元,同比減少50.41%至57.89%。

鎮(zhèn)洋發(fā)展表示,此次交易的具體合作方案以雙方進一步簽署的交易文件為準。交易尚需履行必要的內(nèi)部決策程序,并需經(jīng)有權監(jiān)管機構批準后方可正式實施,能否實施尚存在不確定性。

H股公司換股吸收合并A股公司并不多見。

此前,港股公司中國能源建設于2020年公告,擬通過向A股公司葛洲壩除葛洲壩集團以外的股東發(fā)行A股股票的方式換股吸收合并葛洲壩,該交易于2021年完成。

合并完成后,葛洲壩終止上市,中國能源建設承繼及承接葛洲壩的全部資產(chǎn)、負債、業(yè)務、合同、資質、人員及其他一切權利與義務,葛洲壩最終注銷法人資格。

隨后,中國能源建設申請將因合并所發(fā)行的A股股票在上交所主板上市流通。中國能源建設原內(nèi)資股也轉換為A股并申請在上交所主板上市流通。

2021年9月28日,中國能源建設A股在上海證券交易所上市,公司股票簡稱為“中國能建”,公司股票上市首日開盤價也參考公司換股吸收合并葛洲壩的發(fā)行價格1.96元/股。