日前,江蘇證監局披露,該局對江蘇江陰農商行、無錫農商行、江南農商行的基金銷售業務進行了現場檢查,經查,三家農商行的基金銷售業務存在制度建設、內部控制和風險管理以及信息報送等方面的問題。

其中,上述部分銀行的基金銷售相關人員存在未取得基金從業資格的情況。

江蘇證監局對無錫農商行和江陰農商行出具了警示函,對江南農商行采取責令改正的行政監督管理措施,要求上述三家農商行針對相關問題進行整改,并在30日內提交書面整改報告。

多項基金銷售業務不規范

根據江蘇證監局披露的信息,前述三家農商行在基金銷售業務方面存在明顯不規范,并有多處共性問題。

其中,在制度建設方面的不合規現象包括:江陰農商行未建立關于投資人信息安全及權益保障等的風險監測機制;江南農商行則比江陰農商行還多出一項不合規,即未就基金銷售產品風險等級評估標準、方法、流程等建立評定制度;無錫農商行則是有關基金銷售業務相關制度未根據業務實際及時更新。

在業務規范方面,無錫農商行和江南農商行均存在未充分了解引入銷售公募基金產品的投資范圍、投資策略,未對代銷產品開展科學有效的風險評估等問題。

此外,無錫農商行通過互聯網對部分代銷基金產品開展宣傳推介過程中,未通過專門的技術系統加強統一管理,實施留痕和監控;個別基金銷售網點未置備基金銷售業務經營許可證。江南農商行存在代銷基金的宣傳內容未經公司合規審核這類業務不規范的問題。

在內部控制和風險管理方面,上述三家農商行的共性現象較多。

首先,三家農商行均存在未將投資人長期投資收益等納入分支機構和基金銷售人員考核評價指標體系;均未審慎評估基金銷售業務與其他業務之間可能存在的利益沖突,并完善利益沖突防范機制。

其次,江南農商行和江陰農商行的部分從事基金銷售相關業務的人員未取得基金從業資格。無錫農商行和江南農商行合規風控人員未對新銷售公募基金產品進行合規審查。

另外,江南農商行基金業務還存在未設立產品準入委員會或者專門小組的問題;無錫農商行在負責對代銷基金業務合作機構及其產品實行準入審批的委員會成員中未包括合規人員;江陰農商行現有制度未對代銷基金業務產品準入委員會或者專門小組予以明確,由授信審查委員會代為履職,成員未包括合規人員。

在信息報送方面,上述三家農商行的反洗錢報備均落實不到位。此外,無錫農商行和江南農商行均未按規定報送基金銷售業務部門負責人任職備案材料;未按規定報送基金銷售業務部門負責人離任審查報告。

代銷業務仍需大力發展

基金銷售業務是銀行中間業務收入(手續費及傭金收入)的重要組成部分,是拓展營收第二曲線的重要支點。

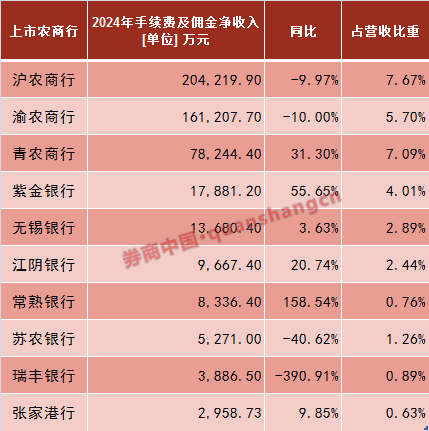

從年報數據觀察,上述三家銀行的中收(中間業務收入)數據有增有降。如,無錫農商行2024年的手續費及傭金凈收入近1.37億元,同比增長了3.63%;江陰農商行2024年的手續費及傭金凈收入為9667.4萬元,同比增長20.74%;而江南農商行2024年的手續費及傭金凈收入最高,達到了3.88億元,但同比下降了37%。

在手續費及傭金收入的各項目中,無錫農商行年報披露的信息較為詳盡。

年報顯示,2024年該行代理業務手續費凈收入8484.6 萬元,同比下降了6.85%。在各項代銷業務中,無錫農商行截至2024年末代銷的理財產品有160只,銷售額共計59.49億元,代銷理財業務收入505.87萬元。代銷基金7只,銷售額共計7億元,代銷基金業務收入252.91萬元。代銷保險32款,銷售量共計1.43億元,代銷保險業務收入1087.34萬元。

整體看,近兩年,國內銀行手續費及傭金凈收入成為整個營收板塊中的“拖累項”。這主要是因為近三年來,市場波動下不少資管產品收益回撤加大,銀行財富代銷業務受到明顯影響,相關中收連續同比負增,使得手續費及傭金凈收入占據營收的比重也隨之波動。

(數據來源:Wind)

然而,低利率環境下,銀行必須做出多元盈利調整,中間業務收入因其資本占用低、風險低等優勢,仍然是銀行策略調整的轉型方向。中信銀行研究團隊認為,低利率環境下,傳統存貸業務的盈利空間遭受擠壓,拓展中間業務、抬升非息收入成為必然選擇。

銀行代銷業務迎嚴監管

中間業務的銷售環節連接著銀行和消費者,若業務操作不合規范,易引發商業銀行的聲譽風險。

銀行業協會發布的《中國銀行業中間業務發展報告暨創新案例選編(2024)》顯示,伴隨國內商業銀行中間業務產品種類不斷豐富,服務范圍不斷擴大,金融創新和服務能力不斷提升,由于業務創新尺度把握不清晰、從業人員對政策規定不熟悉、操作層面執行不到位等原因,銀行服務收費合規問題時有發生,這些問題直接導致銀行面臨法律風險、監管處罰以及聲譽風險等。

而當前的銀行代銷業務,正迎來嚴監管。近年來,商業銀行代銷業務快速發展,代銷產品數量和類型日益豐富,客戶覆蓋面日益廣泛。在相關監管制度不斷壓實金融產品發行人、管理人責任的基礎上,有必要進一步明確商業銀行作為代銷機構的義務。

今年3月,金融監管總局印發《商業銀行代理銷售業務管理辦法》(以下簡稱《辦法》),以加強代銷業務監管,規范銷售行為和銷售渠道,并將于2025年10月1日起施行。

其中,針對商業銀行推介銷售代銷產品的行為,上述《辦法》要求商業銀行建立健全代理銷售全流程監測和管理機制,對宣傳資料、信息查詢、產品展示、適當性管理、銷售人員管理、可回溯管理等作出具體規定。

而在代銷產品存續期內,商業銀行還應履行多項義務。

《辦法》規定,在代銷產品存續期內,商業銀行應當持續關注產品風險收益特征、風險評級變動情況、信息披露等重要信息,督促合作機構履行主動管理責任;督促合作機構按照規定披露代銷產品相關信息;持續加強客戶服務,客戶要求了解代銷產品相關信息的,商業銀行應當向客戶告知合作機構提供的產品相關信息,或者協助客戶向合作機構查詢相關信息。

校對:劉榕枝